-

Nyugdíjpénztári hozamok

-

Nyugdíjpénztári TKM

-

Egészség- és önsegélyező pénztári hozamok

Az önkéntes nyugdíjpénztári szektor közel 33 éve egy sikertörténet, ami különösen igaz a 2025. évi hozamteljesítményekre.

Tavalyi várakozásaink tekintetében nem tévedtünk, így 2025-ben nyugdíjpénztárunk tagjai ismét elégedettséggel tekinthettek a folyamatos emelkedést mutató befektetési portfólióikra.

Az Allianz Hungária Nyugdíjpénztár tagsága négy, eltérő kockázattal rendelkező portfólió közül választhat.

A portfólióváltás ingyenes, azonban nincs arra garancia, hogy a választott portfólió a korábbi évekhez hasonlóan teljesít majd.

A múlt hozamai nem jelentenek garanciát a jövő eredményeire.

Portfólióváltás már online is lehetséges, a Nyugdíjpénztár Számlainformációs rendszerén keresztül.

Ismételten szeretnénk hangsúlyozni, hogy a nyugdíjcélú megtakarítások hosszútávra tervezett öngondoskodási formák, így a hozamokat is érdemes hosszabb, 10-15-20 éves időtávban értékelni. Pénztárunk abban érdekelt, hogy pénztártagjai nyugdíjcélú megtakarításainak értékállóságát magas szinten biztosítsa.

A korábbi időszakokban elért hozamok nem jelentenek garanciát a jövőbeni teljesítményre.

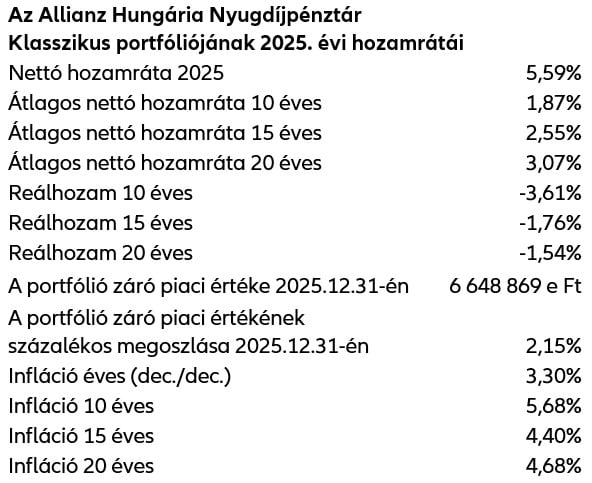

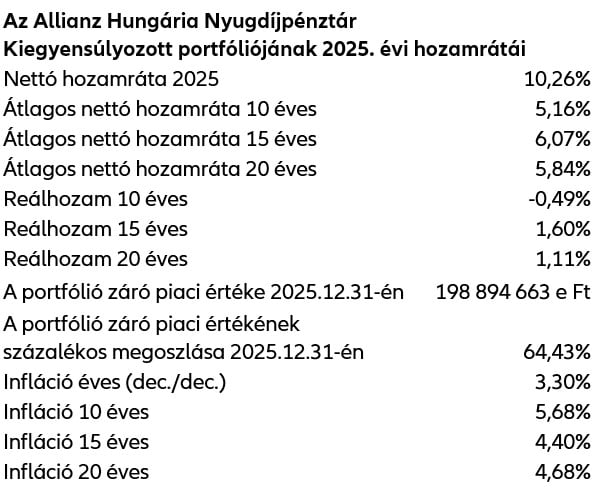

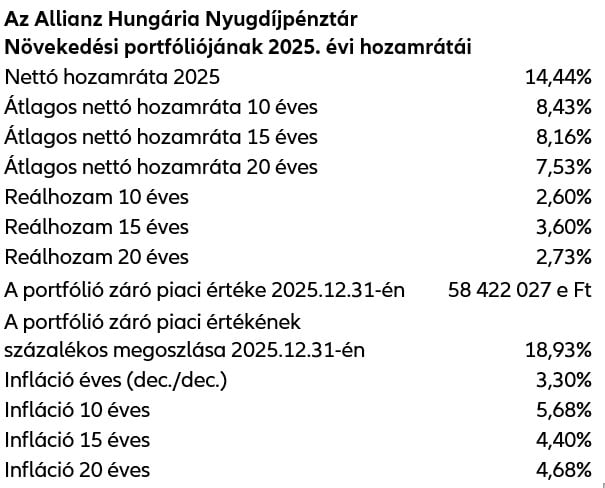

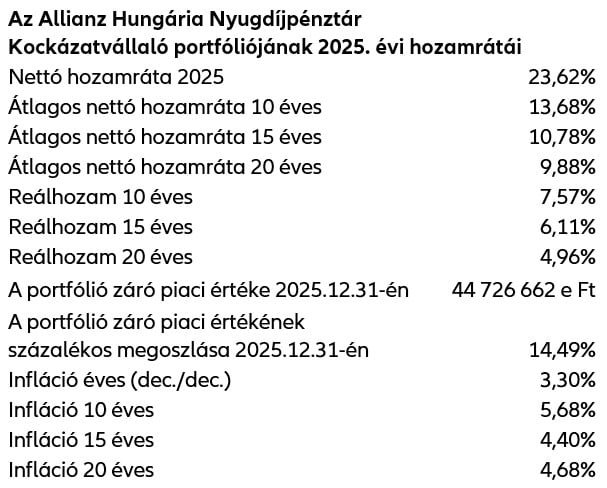

Pénztári nettó hozamráta: A pénztár tárgyévi befektetési teljesítményének mutatója. Ennek segítségével értékelhetjük, hogy milyen eredménnyel fektette be a tagok pénzét a pénztár az adott évben.

Átlagos 10, 15 vagy 20 éves hozamráta: A nyilvánosságra hozatalt megelőző 10, 15 illetőleg 20 teljes naptári évre közzétett pénztári szintű nettó éves hozamráta mértani átlaga. Ez a mutató a vagyonkezelői teljesítményt mutatja.

Reálhozam: Megmutatja, hogy az adott portfólió a tárgyidőszakban miként teljesített az inflációhoz képest.

Az önkéntes nyugdíjpénztárak összehasonlítható adatai 2026. március közepétől megtalálhatók lesznek a Magyar Nemzeti Bank honlapján: www.mnb.hu.

A befektetési teljesítményt részletező vagyonkezelői jelentések elérhetők az alábbi linken:

A korábbi időszakokban elért hozamok nem jelentenek garanciát a jövőbeni teljesítményre.

Pénztári nettó hozamráta: A pénztár tárgyévi befektetési teljesítményének mutatója. Ennek segítségével értékelhetjük, hogy milyen eredménnyel fektette be a tagok pénzét a pénztár az adott évben.

Átlagos 10, 15 vagy 20 éves hozamráta: A nyilvánosságra hozatalt megelőző 10, 15 illetőleg 20 teljes naptári évre közzétett pénztári szintű nettó éves hozamráta mértani átlaga. Ez a mutató a vagyonkezelői teljesítményt mutatja.

Reálhozam: Megmutatja, hogy az adott portfólió a tárgyidőszakban miként teljesített az inflációhoz képest.

Az önkéntes nyugdíjpénztárak összehasonlítható adatai 2026. március közepétől megtalálhatók lesznek a Magyar Nemzeti Bank honlapján: www.mnb.hu.

A befektetési teljesítményt részletező vagyonkezelői jelentések elérhetők az alábbi linken:

A korábbi időszakokban elért hozamok nem jelentenek garanciát a jövőbeni teljesítményre.

Pénztári nettó hozamráta: A pénztár tárgyévi befektetési teljesítményének mutatója. Ennek segítségével értékelhetjük, hogy milyen eredménnyel fektette be a tagok pénzét a pénztár az adott évben.

Átlagos 10, 15 vagy 20 éves hozamráta: A nyilvánosságra hozatalt megelőző 10, 15 illetőleg 20 teljes naptári évre közzétett pénztári szintű nettó éves hozamráta mértani átlaga. Ez a mutató a vagyonkezelői teljesítményt mutatja.

Reálhozam: Megmutatja, hogy az adott portfólió a tárgyidőszakban miként teljesített az inflációhoz képest.

Az önkéntes nyugdíjpénztárak összehasonlítható adatai 2026. március közepétől megtalálhatók lesznek a Magyar Nemzeti Bank honlapján: www.mnb.hu.

A befektetési teljesítményt részletező vagyonkezelői jelentések elérhetők az alábbi linken:

A korábbi időszakokban elért hozamok nem jelentenek garanciát a jövőbeni teljesítményre.

Pénztári nettó hozamráta: A pénztár tárgyévi befektetési teljesítményének mutatója. Ennek segítségével értékelhetjük, hogy milyen eredménnyel fektette be a tagok pénzét a pénztár az adott évben.

Átlagos 10, 15 vagy 20 éves hozamráta: A nyilvánosságra hozatalt megelőző 10, 15 illetőleg 20 teljes naptári évre közzétett pénztári szintű nettó éves hozamráta mértani átlaga. Ez a mutató a vagyonkezelői teljesítményt mutatja.

Reálhozam: Megmutatja, hogy az adott portfólió a tárgyidőszakban miként teljesített az inflációhoz képest.

Az önkéntes nyugdíjpénztárak összehasonlítható adatai 2026. március közepétől megtalálhatók lesznek a Magyar Nemzeti Bank honlapján: www.mnb.hu.

A befektetési teljesítményt részletező vagyonkezelői jelentések elérhetők az alábbi linken:

Csúsztassa balra a további információkért

| Portfólió megnevezése | Klasszikus | Kiegyensúlyozott | Növekedési | Kockázatvállaló |

| Kockázati besorolás | alacsony | mérsékelt | magas | nagyon magas |

| TKM 10 éves | 1,73% | 1,75% | 1,75% | 1,71% |

| TKM 20 éves | 1,10% | 1,12% | 1,12% | 1,08% |

| TKM 30 éves | 0,92% | 0,94% | 0,95% | 0,91% |

Mit jelent a Teljes Költség Mutató (TKMNYP)?

A TKMNYP egy adott pénztári befektetési portfólió várható éves költsége egy meghatározott futamidőre, egyetlen százalékos összegben meghatározva.

Mire jó a TKMNYP?

A TKMNYP értékének meghatározása lehetővé teszi pénztári szektoron belüli, valamint a nyugdíjpénztárak mellett a hosszútávú, nyugdíjcélú biztosítási termékek költségeinek összehasonlítását, azaz megmutatja, hogy az adott megtakarítás mennyire drága.

FONTOS!

A pénztártagság egyedi jellemzőinek függvényében a konkrét egyéni számla költségei akár lényegesen is eltérhetnek a közölt TKMNYP értékektől.

A számítás nem veszi figyelembe az egyedi, pénztártagtól függő jellemzőket, így például a típuspéldától elérő befizetéseket és tagság időtartamot, a portfólióváltást, az adó-visszatérítés összegét, illetve az időközi kifizetéseket, és a kifizetésekhez kapcsolódó esetleges adó- és járulékterheket sem.

Felhívjuk tisztelt Pénztártagjaink figyelmét arra, hogy a pénztári termékek kiválasztásánál a TKMNYP mértékének összehasonlítása mellett egyéb szempontok mérlegelése is szükséges!

A befektetési döntés meghozásakor fontos figyelembe venni olyan egyéb szempontokat, mint pl.:

- a Pénztár hosszú távú stabilitása

- éves, átlagos 10 ill. 15 éves hozamráta adatok, melyek megtalálhatók a Magyar Nemzeti Bank honlapján

- befektetési portfólió összetétele, kockázata

Pénztárunk hozammutatóit itt tekintheti meg.

Az önkéntes nyugdíjpénztárak TKMNYP összehasonlítható adatai megtalálhatók a Magyar Nemzeti Bank honlapján.

Jó, ha tudjuk, hogy a TKMNYP értéke nem csak a Pénztár részéről felmerült költségeket tartalmazza, hanem a mögöttes vagyonkezelési és letétkezelési költségeket is.

Ez azért fontos, mert ha a közzétett eszközalapok nettó hozamaiból egyszerűen levonjuk a TKMNYP értékét, akkor tévesen kétszer vonjuk le ezeket a mögöttes költségeket.

A Pénztárak ugyanis már a vagyonkezelési és letétkezelési költségek levonása utáni nettó hozamot hozzák nyilvánosságra.

Hogyan számítjuk ki a TKMNYP értékét?

A nyugdíjpénztári TKMNYP az MNB ajánlása szerint portfóliónként került meghatározásra (az ajánlás teljes szövege megtekinthető itt).

A számítás az alábbi típuspéldában feltételezett paraméterekkel történik:

- 10, 20 illetve 30 évi felhalmozási időszak

- tagdíj: 25 000 Ft összegű, havi rendszerességgel teljesített befizetés (évi 300 000 Ft)

- a tag a felhalmozási időszakban nem vált portfóliót (Pénztárunknál a portfólióváltás ingyenes)

- szolgáltatás típusa: egyösszegű nyugdíjszolgáltatás

A TKMNYP költségszámítás értékei az alábbiakat tartalmazzák:

- belépési díj (Pénztárunknál a belépés díjmentes)

- a tagdíj működési és likviditási tartalékra kerülő része

- befektetés értékét csökkentő költségek, például: vagyonkezelői díjak, saját vagyonkezelés után felszámított költségek, letétkezelői díjak, brókeri jutalékok stb.

- közvetett befektetési költségek: az adott portfólióban megtalálható befektetési alapok költségei (pl. alapkezelési díj)

- az egyösszegű nyugdíjcélú szolgáltatás kifizetésével kapcsolatos költségek

Éves nettó hozamráták alakulása a Pénztár megalakulása óta

Csúsztassa balra a további információkért

| 2006 | 2007 | 2008 | 2009 |

| 6,20% |

7,71% |

8,40% |

9,19% |

| 2010 | 2011 | 2012 | 2013 |

| 5,27% | 5,47% | 8,15% | 4,73% |

| 2014 | 2015 | 2016 | 2017 |

| 2,22% | 1,19% | 1,28% | 1,03% |

| 2018 | 2019 | 2020 | 2021 |

| 1,03% | 1,00% | 0,30% | 0,43% |

| 2022 | 2023 | 2024 | 2025 |

| 6,29% | 7,44% | 8,45% | 5,93% |

Az Allianz Hungária Egészség- és Önsegélyező Pénztár befektetési politikája - az egészségpénztári jogszabályok és az egészségpénztári üzletmenet sajátosságaiból kiindulva - kerüli a kockázatos befektetési formákat.

Az egészségpénztárak nem alkalmazhatnak sem választható portfoliós rendszert, sem elszámolóegységes nyilvántartást.

Az egészségpénztári vagyonkezelés célja minimális kockázatok mellett, inflációt meghaladó hozam biztosítása a tagság számára.

Ennek a befektetési stratégiának alapja, hogy az egészségpénztárba befizetett tagdíjak sokkal hamarabb és nagyobb gyakorísággal kerülnek felhasználásra, vagyis nem egy hosszú távú megtakarításról beszélhetünk, mint amilyen az önkéntes nyugdíjpénztári öngondoskodás.

A fentiekből következik, hogy a pénztárak felügyeletét ellátó Magyar Nemzeti Bank az egészségpénztárak vonatkozásában nem tesz közzé összehasonlításra alkalmas hozamráta adatokat internetes honlapján.

Keresse meg az Ön számára fontos dokumentumokat